债市渐进企稳,调整后仍为安稳配置优选

近期,债券市场大幅回撤引发投资者热议。由于债券市场的波动,不少以债券投资为主的银行理财产品及债券基金也出现了大幅调整,部分银行理财产品甚至跌破净值。

数据显示,11月14日至11月18日,中证全债指数、中债国债、中债新综合、中债信用债、中证转债分别下跌0.58%、0.61%、0.52%、0.50%及2.12%。受此影响,截至11月19日,全市场存续理财产品累计单位净值小于1的破净产品有2415只。

本轮债市下跌主要与流动性收紧有关

今年以来,权益市场的大幅波动让被誉为资金“避风港”的债券市场受到了投资者的青睐,但近日债券市场的大幅回撤却引发了投资者的担忧和关注。

和合首创介绍,债券利率一般和债券价格呈反比,也就是说,利率上涨,债券价格下跌;利率下跌,债券价格上涨。11月以来,利率债、信用债、企业债的利率均出现了一定程度的上涨,数据显示,10年期国债利率从11月1日的2.67%上升到11月22日的2.85%,因此对债市带来了冲击。

对于11月国债利率持续上行背后的原因,和合首创旗下私募基金管理平台瞰瞻资产分析,主要与流动性收紧有关,而如今流动性之所以紧张主要受两方面因素影响:一方面,下半年的财政节奏由上半年的“减收增支”转变为“增收减支”,因此对资金面构成一定的冲击;另一方面,10月大批专项债密集发行,造成短期资金紧张。此外,11月11日发布的《关于进一步优化新冠肺炎疫情防控措施科学精准做好防控工作的通知》(以下简称《新防疫20条》)及11月13日发布的《关于做好当前金融支持房地产市场平稳健康发展工作的通知》(以下简称《通知》)均在一定程度上构成了债券利率的抬升,从而触发了负反馈机制,简单来说,债券利率上升,理财产品和货币市场基金净值出现下滑,投资者因恐慌开始赎回,最后债券利率进一步上升,引发负反馈。

债市已出现边际改善迹象

11月17日,人民银行开展1320亿元逆回购操作,净投放1230亿元,规模大于前次操作。当日,银行间市场隔夜回购利率DR001下行28基点到1.66%,7天回购利率DR007下行15个基点到1.86%。

和合首创认为,资金面小幅收敛确实引起了市场情绪的波动,但本次大幅调整更多的是由情绪推动,存在一定超调。随着央行出手呵护资金面,债市利率有望下行,市场情绪将逐步恢复稳定,最终债市会回归到经济基本面。此外,如今货币政策基调并未发生改变,预计后续市场也将继续维持流动性宽松,短期利率继续上升的可能性有限。

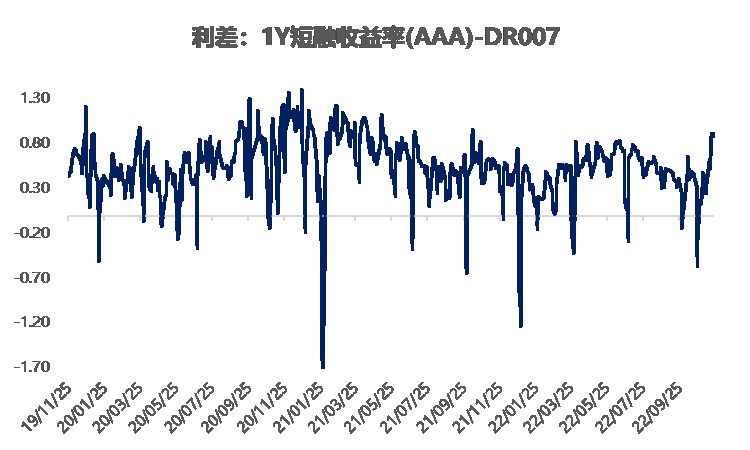

“从估值角度来看,目前1年期短融收益率与7天回购利率的利差已经调整到2019年以来90.04%分位数位置,配置性价比已出现。也就是说,目前来看,债券市场没有转熊的基础。”和合首创表示。

(资料来源:Wind,IESC产业与政策研究中心)

收益波动在净值化时代将成常态

过去,银行理财及债券产品凭借着刚性兑付、保本保收益的特点迎来了大批低风险偏好的投资者。但根据资管新规要求,不管是资管机构还是财富管理机构都无法保证一定会获取收益,因此对于投资者而言,在净值化时代,收益率发生上下波动是必然的。

和合首创表示,在净值化时代,债券价格的波动会反映在产品的净值上,也就是说,投资者能够实时观察其收益。因此,投资者要理性看待净值的波动,短期的市场波动不能代表产品的到期收益。此外,值得注意的是,本次的调整是由市场风险因素导致的,并非因为信用违约风险,所以投资者不应过度悲观,而应理性看待。通常情况下,伴随着市场悲观情绪的逐步消化,非信用风险导致的大幅杀跌预计都将逐步回归基本面。