近几年,“固收+”产品持续受青睐,各家基金公司也是积极布局,配团队、推产品。而在这一领域,有一支明星团队相信大家不陌生,那就是来自华安基金的邹维娜团队。

话不多说,先来看看投资战绩——

邹维娜团队曾管理的“固收+”代表作——银华汇利,是2016年-2020年期间全市场唯一一只每个完整年度收益均超5.5%的公募基金产品,保持着较高的投资胜率。

银华汇利A年度收益率

(数据来源:基金定期报告,截至2020年12月31日)

该基金自2017年初开始采取“稳健偏股型固收+”策略,2017年-2021年上半年最大回撤仅-1.73%、年化夏普比率2.49、Calmar值3.78,投资性价比高,投资者的持有体验也较好。(数据来源:WIND,截至2021年6月30日)

目前,团队在管的“固收+”产品华安干煜也运作良好,业绩成效逐渐显现。自去年3月成立以来,华安干煜A实现总回报3.35%,同期业绩比较基准收益率0.16%,基金实现超额3.19%。(数据来源:基金定期报告,截至2023年3月31日)

华安干煜A收益率走势

(数据来源:基金定期报告,截至2023年3月31日)

凭借长期以来良好的投资表现,2016年-2021年期间,邹维娜团队曾7获金牛奖、6获金基金奖、4获明星基金奖,投资管理实力得到认可。(具体获奖时间为2016年、2017年、2018年、2019年、2020年、2021年)

能够做到胜率高、体验好,邹维娜团队都有哪些“固收+”投资秘诀?

1、“固收+”需团队力量,发挥“1+N”无限可能

“固收+”涉及多资产、多策略,需要团队作战,群策群力。邹维娜团队是一支“1+N”的高效能投资战队,汇聚了11位专业人士,都是精兵强将,且彼此之间默契十足,团队能力圈覆盖7大领域,包括大类资产配置、宏观研究、信用债/利率债投资、股票投资、可转债投资、期货策略。

1位大类资产配置专家

邹维娜持续深耕债券投研17年,任职基金经理9年,经历过不同市场环境的考验,以大类资产配置见长。

她拥有独特的自上而下宏观视角,以中长期投资作为资产配置的出发点,擅长多策略轮动操作,择时能力强。在“固收+”产品投资管理中,邹维娜会重点把握大类资产配置,确定各种品种的投资比例和时机。

N位细分领域投资能手

与邹维娜并肩作战9年的吴文明是交易员出身,是一位“债券投资实战家”,注重积小胜为常胜。同样与她合作较长时间的李振宇是研究出身且投资操作灵活,业绩深受机构客户认可。

郑伟山曾在保险资管公司管理过多年的偏债混合类产品,在“固收+”的权益资产配置方法上有独到见解,魏媛媛则在信用债的投研上积累深厚,张陈杰精于宏观利率和国债期货投资。

2、勤奋是唯一捷径,“小蜜蜂”也有大能量

投资没有捷径可走,唯一的“捷径”是勤奋研究、反复打磨。在邹维娜团队看来,做固收类投资是“小蜜蜂捡面包渣”,即像小蜜蜂一般勤奋刻苦,通过日积月累的盯盘与研究,一个BP一个BP地将收益往上积累,力求积小胜为大胜。

邹维娜就曾表示,“捡面包渣”代表的是在这个市场上没有谁是“神仙”,过去的结果都有一定运气成分,认清自己会犯错的事实非常重要。“但对于我们‘凡人’而言,勤奋做些小事积累也可以帮助我们的投资组合。”

也正是因为每一个BP的收益都来之不易,邹维娜团队也非常重视风险管理,坚持“风控要永远摆在收益前面”。“我们不做钢丝上的舞者,当你预知到了某种风险,虽然不知道什么时候来,但如果你非常确定,还是要及早躲避,不要心怀侥幸。”

不得不说,这是一支非常人间清醒、优秀且努力的团队,在市场的磨炼中逐渐成为自己独特的投资理念和投资方式,且无论市场如何变化,都能始终坚守着自己的这份初心。

3、经过市场锤炼的科学投资体系

对于“固收+”产品的管理运作,邹维娜团队形成了专业科学的决策体系,且会做到各个环节的精细化管理。

大类资产配置——从宏观货币研究框架、宏观-大类资产的动态映射框架、跨资产比较、市场预期差挖掘多个方面出发做宏观大类研究,并发挥主动决策能力,确定最终组合配置。

债券——基于基本面分析决定配置结构,通过品种切换积极寻找超额收益来源,并发挥“捡面包渣”精神增收收益。

股票——寻找景气向上且有估值保护的行业,把握长期增长逻辑清晰,内生增长动力强劲的标的。

可转债——把握转债类资产系统性收益的同时,尽可能获得稳定的超额,从精选个券、条款博弈、低风险套利等多策略捕捉良机。

以华安干煜为例来看,该基金注重追求绝对收益,自成立以来,团队基于宏观分析研判灵活调整权益资产仓位,适度逆向,为组合贡献超额收益。

在权益投资方面,行业配置分散,持股均衡、集中度低,买卖点更偏左侧,以获取相对稳健的“+”收益。

华安干煜2023年一季度前十大重仓股所属行业

(数据来源:基金定期报告,截至2023年3月31日)

在债券配置方面,严控信用风险,拒绝信用下沉,并根据基本面和资金面定仓位和久期,灵活选择细分券种,精耕细作。

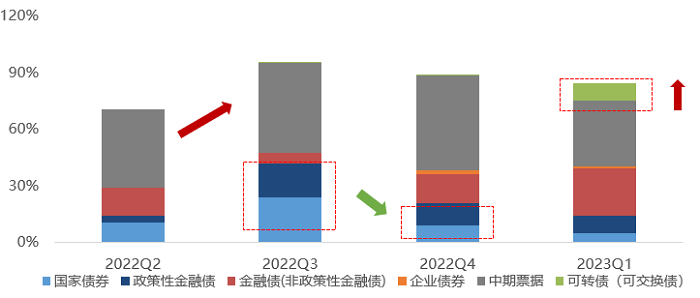

例如去年三季度,华安干煜提升组合债券仓位,享受到利率下行的资本利得。同年10月前,控制总仓位,降低信用债配置比例,11月底起,根据信用利差果断增持信用债。今年一季度,该基金又低位增持正股为红利低波品种的转债,起到部分替代收益率下行后的信用债的效果。

华安干煜债券细分比例情况

(数据来源:基金定期报告,截至2023年3月31日)

在管产品投资情况良好,邹维娜团队近期又将推出新产品——华安沣信(A类:012231,C类:012232)。

该基金是一只中波“固收+”产品,债券仓位不低于80%,股票仓位不超过20%,可为投资者灵活把握多资产投资行情。同时,在基金经理人员配置上,将由邹维娜亲自管理,有望延续团队良好的投资“基”因。

根据基金年报数据,截至2022年12月31日,邹维娜目前管理基金业绩如下:

华安干煜A成立日2022/3/31,业绩比较基准为中债综合全价指数收益率×85%+中证800指数收益率

×10%+中证港股通综合指数收益率×5%。2022年历史业绩(业绩比较基准涨跌幅)为0.72%(-0.58%)。历任基金经理:魏媛媛(2022.03.31-至今)、郑伟山(2022.05.25-至今)、邹维娜(2022.10.17-至今)。

华安添锦债券成立日2022/6/15,业绩比较基准为中债综合全价指数收益率×90%+1年期定期存款利率(税后)×10%。2022年历史业绩(业绩比较基准涨幅)为1.02%(0.10%)。历任基金经理:魏媛媛(2022.06.15-至今)、邹维娜(2023.01.04-至今)。

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。