在近几年的结构性行情中,投资热点切换较快,想要保持良好业绩并非易事,但优秀的基金经理仍能通过出色的投资管理为基民创造可观回报。华安基金王春便是这样一位投研实力出色、业绩持续优异的公募“老将”。他于2018年2月市场高点开始接管的华安智增精选,至今任职回报达180.31%,年化收益率26.89%。(数据来源:WIND,截至2022/6/24)

从其他时间维度来看,华安智增精选同样表现可圈可点。近1年、近3年净值增长率为35.30%、159.85%,大幅跑赢同期-9.07%、6.19%的业绩比较基准收益率,展现出较强的超额收益获取能力。在同类基金中,华安智增精选更是领先优势显著,近1年、近3年业绩分别排名同类前5%、前9%。

(数据来源:基金业绩及业绩比较基准来自定期报告,截至2022/3/31,排名来自银河证券,同类基金指灵活配置型基金(基准股票比例30%-60%)(A类),截至2022/6/24)

业绩表现持续优异,王春是如何投资运作的?

2019年,市场整体表现较好,沪深300指数年内上涨36.07%,华安智增精选全年维持较高股票仓位,重点布局金融、食品饮料、建材、化工等行业,受益于大盘蓝筹股的估值提升,净值总体表现较好;2020年,受新冠疫情影响,市场先抑后扬,华安智增精选以较高股票仓位布局食品饮料、化工、家电、银行、传媒等行业,其中食品饮料、化工、家电等板块表现出色,对净值产生较大贡献。

2021年,A股市场演绎极致的结构性行情,全年来看,新能源、光伏等高景气板块大涨,华安智增精选较好地把握住了上述投资机会,重点配置了新能源、有色金属、机械、汽车等行业,其中锂矿、光伏设备、锂电池等表现出色。今年一季度,市场深度调整,各主流指数悉数回调,华安智增精选逢低增加股票仓位,重点加仓金融地产、建筑家电等低估值高分红板块,为后续反弹积攒筹码。

每一阶段的良好管理,都源于王春行之有效的投资方法论。

翻看王春的投资履历可以发现,他是做宏观策略出身,曾在卖方券商担任过研究员、研究主管、研究总监等职位,于2007年4月正式踏上基金经理岗位。如今,王春已经是一位拥有20年证券从业经验、管理基金产品接近12年的资深基金经理。据统计,全行业共有3039位基金经理,其中任职超过11年的有135位,占比仅4%,王春是其中之一。(数据来源:WIND,截至2022/6/27)

在多年的投资生涯中,王春不断改进自己的投资思路,最终形成“全视角+强验证”的投资框架。

首先,是宏观验证,包括经济周期波动验证和政策周期波动验证,前者观察验证经济周期波动的位置和方向,配置最佳资产,后者观察验证政策变化影响,关注逆周期调节和政策扶持方向。

其次,是中观验证,判断所处的行业发展阶段,捕捉从1到N的爆点,在产业格局逐步清晰、迎来爆发式增长时,重仓参与全产业链机会。以新能源产业链为例,2021年,中国新能源汽车产业从导入期加速步入成长期(渗透率10%以上),销量和渗透率都出现了爆发式增长,产业链相关公司进入黄金投资期。华安智增精选在2021年前三季度的前十大重仓股中,快速提升了新能源产业链的布局力度,为全年的优异业绩打下基础。

最后,是微观验证,判断公司在这样的宏观和中观环境下是否具备足够的成长性,更加看重公司的持续成长能力,主要关注公司的管理水平、公司治理、创新能力等方面。此外,还需注重时机的选择,力争在宏观环境、中观行业、微观企业出现共振的合适价格买入。

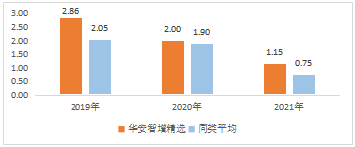

在组合管理的构建上,王春主张在控制组合风险的前提下,通过个股集中、行业分散、动态跟踪持仓估值保护度等方式,最大程度上实现最佳收益/风险比,打造更适合投资人中长期持有的基金产品。从2019-2021年这三个完整年度来看,华安智增精选的年化夏普比率较同类均值都有明显优势,持有体验感较佳。

华安智增精选2019-2021年年化夏普比率

(数据来源:WIND,同类基金为WIND分类-混合型-灵活配置型基金)

7月18日,这位绩优“老将”将再出新作——华安产业趋势(A类:014987,C类:014988),该基金股票资产占基金资产的比例为60%-95%,A+H两地布局,将重点关注能源革新、高端制造、新消费服务等受益于我国产业升级的高速成长行业,投资者可道该基金分享资本市场上产业升级、国力崛起的红利。