近年来,“固收+”产品持续受青睐,各家基金公司也积极布局。而在这条赛道上,华安基金绝对收益投资部是一支业内知名度较高的团队,由“大类资产配置专家”邹维娜带队,且汇聚了多位各有所长的专业人士,陆续推出了一系列的“固收+”投资选择。

那么,既然各家公司都在做“固收+”,华安基金邹维娜团队的不同之处在哪儿?又有哪些独特优势?一起来深入了解一下这支实力派团队。

“1+N”明星团队,全面覆盖多资产策略

做投资管理工作,人是重要因素,尤其是“固收+”业务涉及各种大类资产,更需要能力圈多样化的团队配置,这一点在邹维娜团队中就尤为明显。

目前,该团队形成了由11位专业人士组成的较稳定的“1+N”人员结构,且很多成员之间都已经合作多年,彼此配合默契。

具体来看,所谓“1”,就是指团队负责人邹维娜,她拥有18年债券投研经验,15年金融、基金从业年限,以及9年基金经理任职经验,是团队的“大类资产配置专家”。投资中,邹维娜拥有独特的自上而下宏观视角,以中长期投资作为资产配置的出发点,擅长多策略轮动操作,择时能力强。同时,她也十分善于比较各投资品种间的差异,以风险调整后的收益为目标审视资产价值,发现价值洼地。

而“N”即各有所长、能力互补的团队成员们。与邹维娜并肩作战10年左右的吴文明是交易员出身,是一位“债券投资实战家”,注重积小胜为常胜;同样与她合作较长时间的李振宇是研究出身且投资操作灵活,业绩深受机构客户认可;郑伟山曾在保险资管公司管理过多年的偏债混合类产品,在“固收+”的权益资产配置方法上有独到见解;魏媛媛则在信用债的投研上积累深厚;张陈杰精于宏观利率和国债期货投资。团队整体覆盖资产配置策略、宏观利率策略、信用策略、交易策略等多个领域,并根据个人能力圈进行细分品种的投资研究以及超额收益挖掘。

整体来看,团队对“固收+”资产管理各类策略均有专人覆盖,能够充分发挥团队投研能力多样化的优势,帮助投资者做好大类资产配置,把握多方面的投资机遇。

小蜜蜂捡面包渣,不做钢丝上的舞者

具体到“固收+”产品的投资管理中,邹维娜团队充分发扬“小蜜蜂捡面包渣”精神,坚持“不做钢丝上的舞者”,良好的投资理念已深入团队每一个人的日常工作中,也使得整个团队能够始终保持步调一致、同步前行。

在邹维娜团队看来,做固收投资就好比“小蜜蜂捡面包渣”,需要勤奋刻苦,通过日积月累的盯盘与研究,一个bp一个bp地累积收益。邹维娜介绍称,在这个市场上没有谁是“神仙”,过去的结果都有一定运气成分,认清自己会犯错的事实非常重要。“但对于我们‘凡人’而言,勤奋做些小事积累也可以帮助我们的投资组合。”

团队也非常重视风险管理,坚持“风控要永远摆在收益前面”。邹维娜曾表示,“我们不做钢丝上的舞者,当你预知到了某种风险,虽然不知道什么时候来,但如果你非常确定,还是要及早躲避,不要心怀侥幸。”

在这样的投资理念指引下,邹维娜团队也对“固收+”产品投资的各个环节进行了精细化管理,力争带给投资者良好的持有体验。

1、大类资产配置

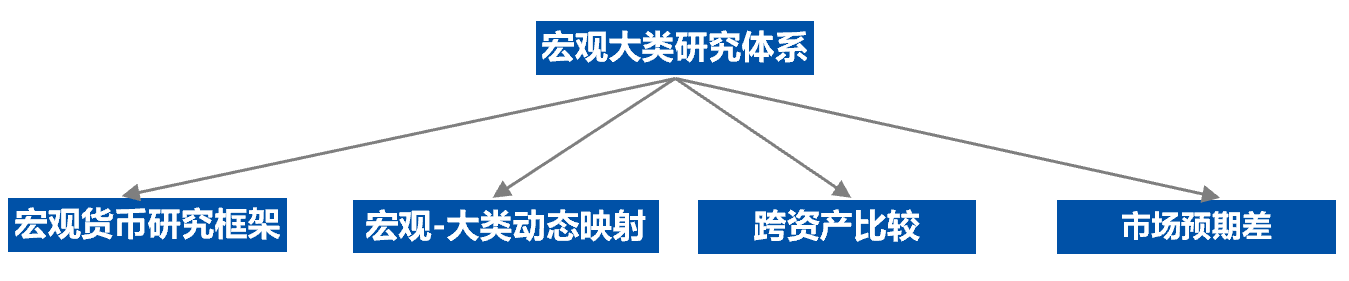

团队会运用宏观大类研究体系,从宏观货币研究框架,宏观–大类资产的动态映射框架,跨资产比较、市场预期差挖掘等多个方面出发,基于各层面指标与模型输出结果,发挥主动决策能力,确定“固收+”的最终组合配置。

2、债券投资

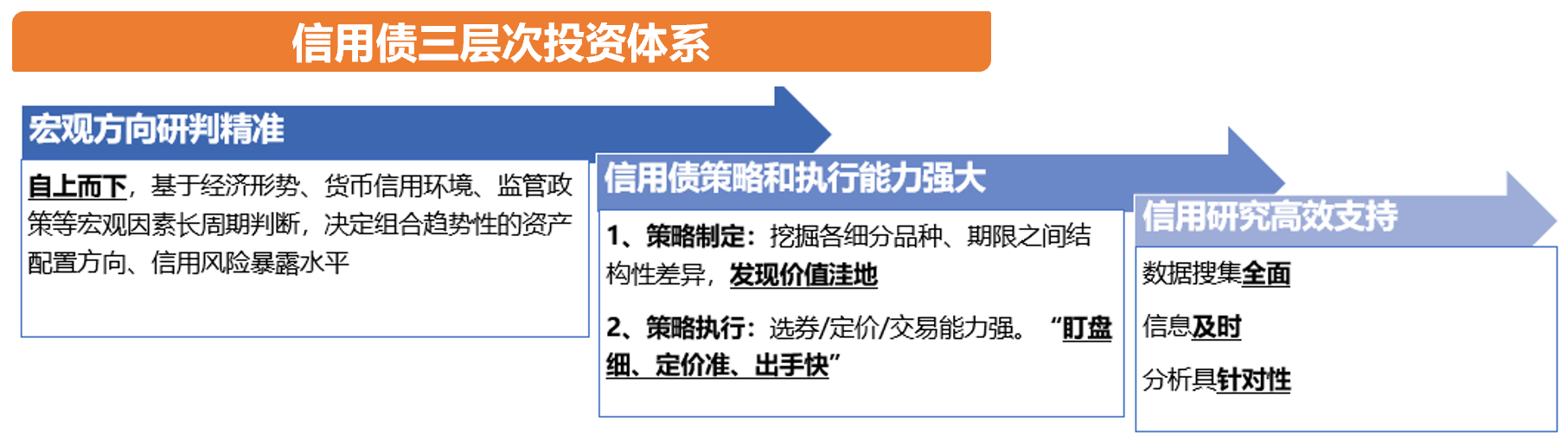

在“固收+”的债券投资部分,团队运用信用债三层次投资体系。首先,自上而下根据宏观分析决定配置方向,其次发挥较强的信用债策略的执行能力,力求发现价值洼地,同时信用研究高效支持,力求更好捕捉市场机会。

3、股票投资

在“+”部分的投资管理上,团队也会充分借助华安基金强大的股票投研实力,寻找景气度向上的行业,精选兼具“成长性高且可持续”、“具有企业家精神的管理层”、“合理估值”三大特征的优质股票,以增强“固收+”产品的收益弹性。

4、可转债投资

可转债也是“固收+”产品的重要投资方向之一,邹维娜团队将这类资产视为“迷雾中的利刃”,力求通过自上而下的资产配置和行业配置,以及自下而上个券研究等相结合,把握转债类资产系统性收益。

在团队的精心打磨下,华安基金“固收+”产品线已较为丰富且产品定位清晰,目前已打造出绝对收益类、相对收益类、工具型产品类三条主线10多只基金,覆盖多种不同的风险收益特征,可满足投资者差异化的“固收+”配置需求。

以团队“代表作”——华安乾煜(A类:013650、C类:016728)为例,属于中波“固收+”产品,能够位投资者积极参与债券、股票和转债市场的投资机会。

目前,该基金由3位基金经理共同管理,充分发挥团队协作力量,做到精细化管理运作。

其中,邹维娜主要把控产品的大类资产配置,确定各品种的投资比例和时机。她坚持以配置的思路做投资,敬畏市场也敢于逆向操作,在信息的全面性和决策的冒险性之间寻找平衡。

郑伟山负责产品的权益部分,他的投资风格稳健且灵活,注重逆向布局,追求风险收益比。魏媛媛则负责固收部分,能够充分发挥其在信用债领域深耕多年的优势,为投资者精选优质个券布局。

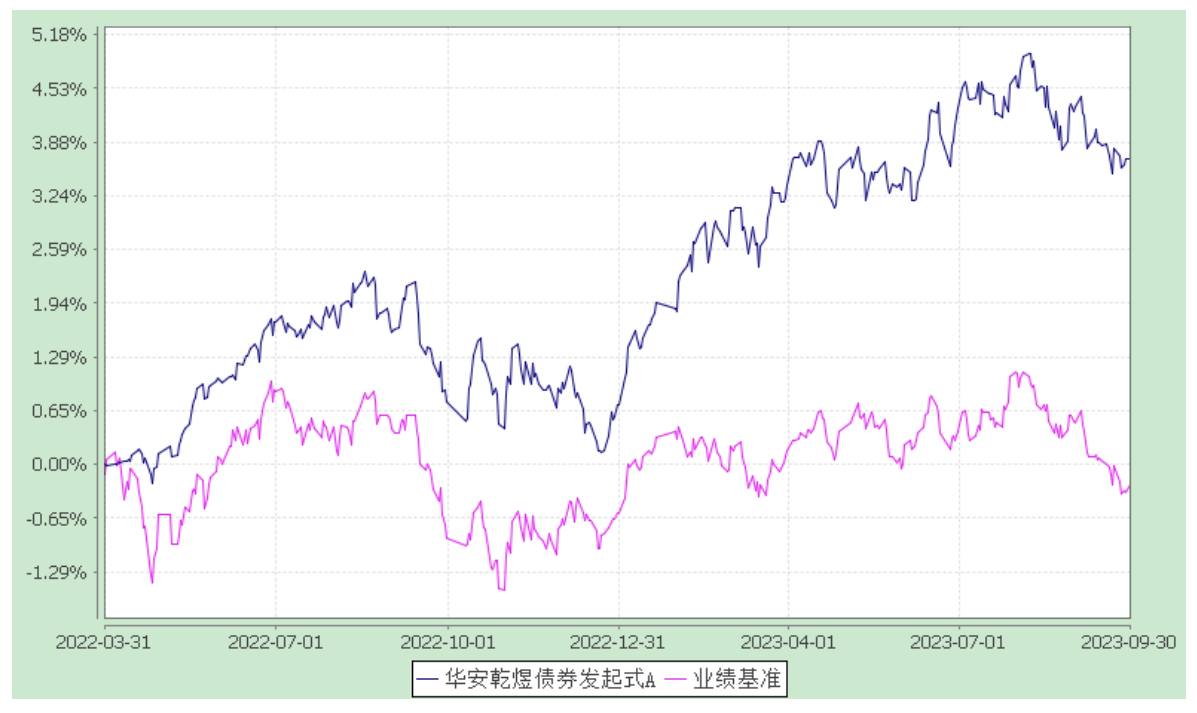

自2022年成立以来,华安乾煜也经历了股债市场波动的考验。

2022年,A股下跌,债市在年尾时也出现大幅波动。该基金精选中高评级信用债,保持适度杠杆和久期,灵活调整持仓结构。同时,建仓初期股票加仓节奏有所控制,之后基本在中性仓位附近运行,股票均衡持仓,行业相对集中,风格偏向于周期和成长。

最终,华安乾煜A实现收益率0.72%,同期业绩比较基准收益率-0.58%,在较为震荡的行情中为持有人实现了正回报。(数据来源:WIND,截至2022年12月31日)

今年以来,华安乾煜也延续着良好运作。前三季度,债券操作上灵活调整久期和杠杆,主要配置中高等级信用债,精选品种和个券增厚收益,同时在收益率曲线上寻找凸点,把握交易性机会。股票部分,维持均衡的持仓结构,根据景气度和估值匹配程度调整行业结构,兑现了部分收益,整体风格仍偏向于成长和周期。转债方面则主要配置了偏债型标的。

华安乾煜A成立以来收益率走势

(数据来源:基金定期报告,截至2023年9月30日)

从投资成效看,华安乾煜A历史总回报3.68%,同期业绩比较基准收益率-0.25%,实现超额3.93%,且近1年收益率在同类普通债券型基金(二级)(A类)中排名前1/6。(数据来源:基金业绩数据来自基金定期报告,截至2023年9月30日,基金排名数据来自银河证券,具体排名为56/388,截至2023年10月31日)

随着市场上“固收+”基金越来越多,投资者在挑选产品时也需从多方面因素考量,除了匹配自己的风险承受能力,不妨也优选在“固收+”赛道上表现出色的投资团队,精选经过市场考验的好产品布局。

注:根据基金定期报告数据,截至2023年9月30日

华安乾煜A成立日2022/3/31,业绩基准为中债综合全价指数收益率×85%+中证800指数收益率×10%+中证港股通综合指数收益率×5%,2022年、2023上半年、成立以来业绩(及业绩基准表现)为0.72%(-0.58%)、3.54%(0.97%)、3.68%(-0.25%)。历任基金经理:魏媛媛(2022/3/31-至今)、郑伟山(2022/5/25-至今)、邹维娜(2022/10/17-至今)

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。