股票评论员 Emma Stevenson

自2022年2月底的俄乌冲突以来,市场一直密切关注欧洲天然气供应不稳的状况。

虽然欧盟等国很快便对俄罗斯石油作出制裁,但由于德国等欧洲主要国家对俄罗斯天然气的依赖,天然气是较为复杂的一个议题。

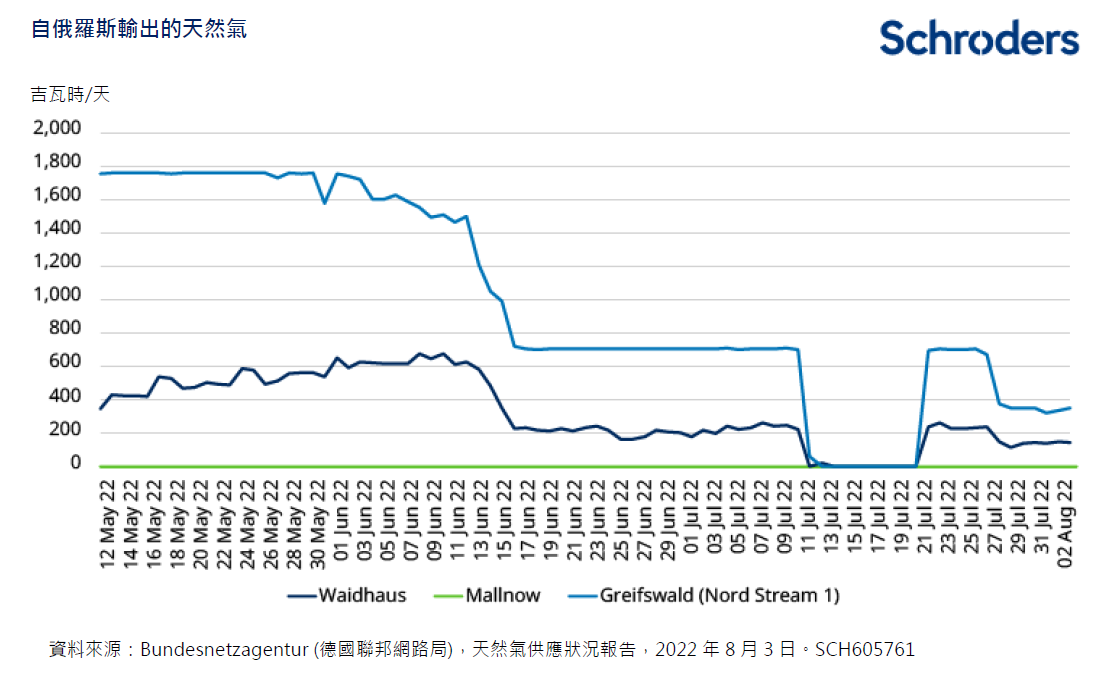

上述情况在作为主要供气管道的北溪一号 (Nord Stream 1) 于2022年7月关闭进行维修时变得更为严峻。虽然该管道现已恢复运作,但供气量也有所减少。

虽然天然气需求在夏季时较低,但供应减少或会令欧盟无法在2022年11月实现天然气储存量达80%,以及于2023年达90%的目标。

就这种情况对欧洲经济体系和市场的意义,我们邀请了施罗德投资专家分享他们的见解。

天然气价格会受到怎样的影响?

全球

表示:“欧洲正在经历一段为期18至24个月的天然气及电力价格高企时期。在此期间,欧洲的天然气价格将高于亚洲及美国,因而令其已成为天然气的高端市场。此状况预料将在这段时间内维持,直至2024至2025年出现显著的新增天然气供应为止。”

价格高企可以透过两种方式应对:一是减少需求量,二是增加供应。现时欧洲国家正从需求方面着手应对。

资深欧洲经济学家

表示:“欧盟成员国近日同意以 15% 的幅度自愿减少天然气耗用量,但若供应持续受阻,这恐怕将成为必须执行的事。”

“虽然最新数据显示按年比较的能源通胀已从 42% 回落至 39.7%,我们相信价格仍有可能上升,以致2022年下半年的能源及整体通胀继续高企,从而削弱家庭的消费能力。”

价格高企或许已足以让需求回落,因为天然气用户会限制自己的用量。

Mark Lacey表示:“在价格录得约400%的按年增长过后,部分需求难免会受损。欧洲对天然气需求很可能会在2022年内下滑约 10%。即使价格稍为回落,在经济衰退的风险下,需求也不似会在2023年出现明显增长。”

价格何时才会回落?

对天然气具高需求并不是只有欧洲,世界其他地方也是如此。各国正在透过关闭可造成污染的煤炭厂,并改为使用天然气,以作为减少温室气体排放的中期方案。这意味着欧洲正与印度及中国等国家争相取得液态天然气,到底花落谁家则视乎谁付出的价格最高。

另一个问题是未来两年,市场的新供应液态天然气有限。

Mark Lacey 表示:“这种供应不足的情况,主要是因为上游天然气项目投资不足及项目延迟所致。这在很大程度上可归咎于新冠疫情,以及区内天然气价格早前处于低位。”

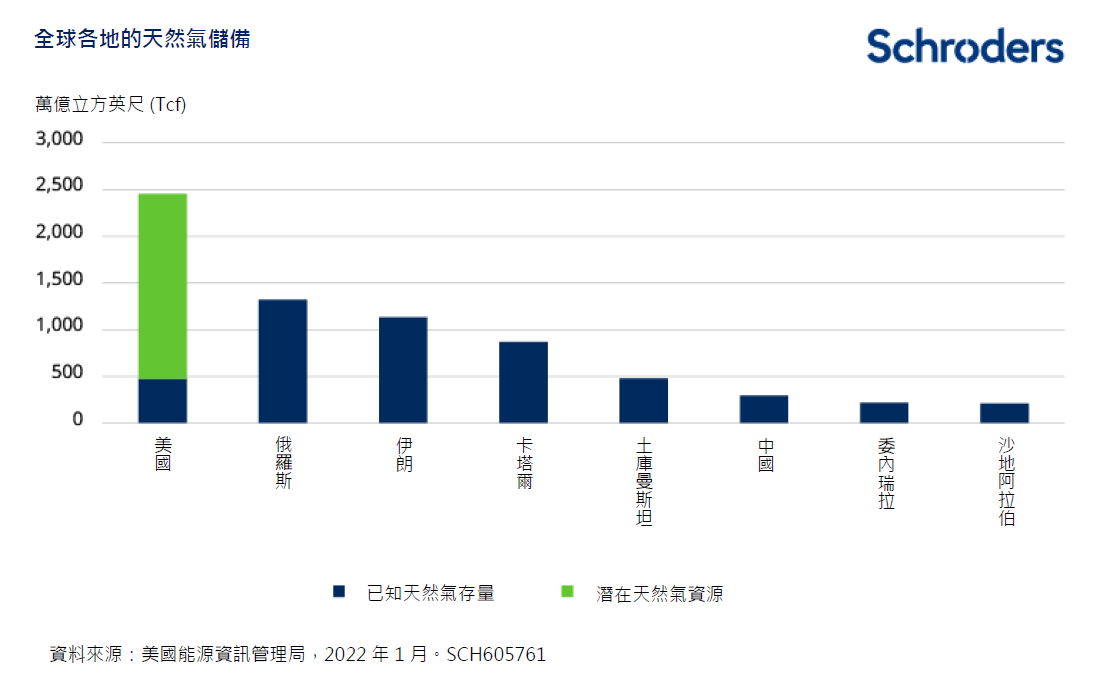

“然而,在未来24个月,欧洲将开始出现一些新的天然气替代品。届时,来自美国及卡塔尔的新供应预料将会增加。”

考虑到需求增长以及其他地区以天然气作为过渡性燃料,即使出现新的液态天然气供应,天然气价格也不似会重新回落至之前的水平。

Mark Lacey 表示:“欧洲(及亚洲)的天然气价格显然存在下行的风险,但相信价格‘正常化’时也将会是回到高基数的水平。举例,与其说是每一千立方英尺5至10美元的长期价格水平,价格较有可能会是每一千立方英尺12至18美元。”

即使目前的危机过去,上述的改变都将为化学等能源密集型行业带来长远影响,因为这些行业的成本将较从前高,从而为它们的利润构成影响。

欧洲股票分析师

表示:“这有可能带来长远的结构性转变,以致在欧洲进行化学生产的企业竞争力受到削弱。化学企业或会试图将生产地转移至天然气成本较低的国家。”

当中是否有赢家?

就中至长期而言,可再生能源行业似乎很可能成为天然气危机中的赢家。遏抑有害气体排放和减少对俄罗斯进口化石燃料的依赖均是支持相关发展的因素。

举例,风力或太阳能发电厂等可再生能源项目未必是可以实时解决问题的方案,但它们可以比核能发电站更快投产。

能源价格上涨也正反映到长期能源合约价格之上,意味着相关项目的投资回报已变得更具吸引力。

Mark Lacey 表示:“购电协议 (Power purchase agreements (PPA)) 价格正稳步从2021年3月的每兆瓦时 (Mwh) 40欧罗,上升至2022年6月将近的每兆瓦时 (Mwh) 100欧罗的水平。”

“这为可再生能源项目的回报带来直接影响。生产商意识到,个别项目用以估算利润的内在回报率已从两年前的5-6%,上升至现时近11-12% 的水平。”

在2022年5月,欧盟公布了“RePowerEU”计划,旨在逐步减少对俄罗斯天然气的依赖,并透过更多元化的低排放来源获取能源供应。今年夏天的危机和俄罗斯的低供气量,令减少对俄罗斯依赖的转型变得更为迫切。这最终将令价格回落,而欧盟也将在能源生产方面变得更自给自足。

不过,向可再生能源转型的道路或许没那么直接。例如,为缓冲天然气价格对消费者影响的措施或会带来一些意料之外的后果。

经济师

表示:“各国政府正在提供一些措施,以补贴、取消附加费或设定电力价格上限的形式,在能源价格上涨当前为有需要的家庭提供防护。”

“对于协助消费者应付短期的生活成本危机而言,提供耗用能源补贴是重要的举动,但这方法也有其缺点,因为它可间接鼓励人们使用化石燃料,长远而言将令向洁净能源转型的成本变得更昂贵。”

然而,就短期而言,美国天然气生产商显然可从目前的危机中受惠。天然气价格上涨,令价格处于每一千立方英尺3美元的美国天然气成为更经济的选择。

Mark Lacey 表示:“更重要的是,在美国的天然气资源当中,整体约有三分之二位处德州 (Texas)、宾夕法尼亚州 (Pennsylvania)、西弗吉尼亚州 (West Virginia),以及俄克拉荷马州 (Oklahoma)。这些市场的地理位置均十分方便,能够将天然气运送至国际市场,并且可以约每一千立方英尺8.9美元的吸引价格,将天然气出口至欧洲。

“长远而言,美国的天然气价格或会因此上升。与其回落至每一千立方英尺3美元左右的国内成本价,我们相信每一千立方英尺5至6美元将是较合理的成交价。对于投资者而言,美国天然气企业的吸引力显然有所提升。”

免责声明

以上如有提及证券仅供参考,不构成任何投资或撤资之建议。

本文件仅供参考之用,并不打算作任何方面的宣传材料。本文件不应视为提供投资意见或建议。本文所载的意见或判断可能会改变。本文的数据被认为是可靠的,但施罗德投资管理(香港)有限公司不保证其完整性或准确性。

投资涉及风险。过往表现未必可作为日后业绩的指引。阁下应注意,投资价值可跌也可升,并没有保证。汇率变动或会导致海外投资价值上升或下跌。就新兴市场和发展较落后市场的证券投资所涉及的风险,详情请参阅基金说明书。

提供本文件所载数据,目的只是作为参考用途,不构成任何招揽和销售投资产品。有意投资者应注意该等投资涉及市场风险,故应视作长线投资。

衍生工具带有高风险,因此只应适合经验丰富的投资者。

本基金受香港证券及期货事务监察委员会认可,但其认可资格并不意味获官方推荐。

本文件所载资料仅提供予透过中华人民共和国的商业银行根据中国银行业监督管理委员会相关法规发行的理财产品投资的中华人民共和国投资者。投资者在投资本文件内提及的任何项目前应细阅相关文件,如有需要请透过相关中华人民共和国的商业银行及/或其它专业顾问寻求专业咨询。

本文件由施罗德投资管理(香港)有限公司刊发,文件及网站未受香港证券及期货事务监察委员会检阅。

施罗德投资管理

(香港)有限公司

香港金钟道

88号太古广场二座33字楼

www.schroders.com.hk

更多资讯可关注施罗德投资