出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:在一股独大的公司治理结构下,联纲光电此次IPO对实控人配偶持股披露似乎“讳莫如深”。在监管一再追问下,公司才补充完整,公司信披是否充分?公司4%本科学历及以上学历员工,却有超11%的研发人员占比,公司是否涉嫌为上市拼凑相关指标?以境外收入为主出现较大第三方回款,且业绩增长出现失速等情形,在监管重申IPO公司质量下大背景下,联纲光电又是否可能闯关成功?

近日,中信证券保荐的联纲光电因一股独大问题引发热议。

联纲光电股权过度集中。据公开资料显示,公司股权结构属于典型的家族控股型,其中实际控制人家族控制公司表决权比例高达98.00%。

公司对于公司实控人具体持股信披疑似并不充分,在监管追问下才进行完整披露。值得注意的是,公司通过例举近年股权集中也成功上市发行回复交易所质询,这甚至被市场解读为硬刚监管。

在监管重申严把IPO入口关的大背景下,监管将同步加大对拟上市企业的随机抽取和问题导向现场检查力度,大幅提升现场检查比例,形成充分发现、有效查实、严肃处置的监管链条,有力震慑财务造假。此次联纲光电冲刺IPO质地究竟几何?未来是否可能存在被现场检查风险?

一股独大信披藏着掖着?

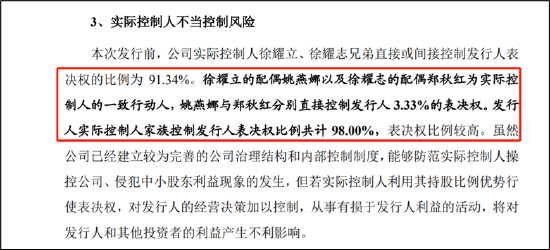

根据公司最新招股书显示,本次发行前,公司实际控制人徐耀立、徐耀志兄弟直接或间接控制发行人表决权的比例为 91.34%。徐耀立的配偶姚燕娜以及徐耀志的配偶郑秋红为实际控制人的一致行动人,姚燕娜与郑秋红分别直接控制发行人 3.33%的表决权。公司实际控制人家族控制发行人表决权比例共计 98.00%。

目前,公司已经披露四份招股书。然而,在配偶持股情况,在风险提示中,公司在前三份招股书仅提示了两名实际控制人持股比例较高可能产生的不当控制风险,未提及二人配偶亦持有公司股份。

在第二轮问询中,监管对其信披及相关风险问题发出灵魂拷问,第一,要求公司说明各董事和监事的提名人;第二,要求公司结合其实际控制人家族持股比例较高的情况说明公司相关内控制度是否健全且能发挥必要的作用,公司治理结构是否完善,如何保护中小投资者权益。此外,监管要求公司在招股说明书风险提示中补充其实际控制人家族控制比例为98%及相关风险,并说明实际控制人相关亲属的持股情况及锁定期情况。

在监管灵魂拷问下,公司才进一步将配偶相关持股情况详细披露,具体如下图(加粗字体为后续补充披露材料):

来源:招股书

招股书被质疑夸大

联纲光电不仅在信披完整性存疑,其在招股书陈述也被质疑存在夸大或误导性陈述等。

对于公司主业陈述,公司在招股书表述如下:

“公司以光电信号传输技术为核心,主要从事信号传输连接产品、电声产品及3C 配套产品的研发、生产和销售。公司为全球知名消费电子品牌及专用设备品牌提供定制化的音视频信号、数据传输解决方案,系业内领先的兼具产品定制开发和跨领域应用能力的厂商。”

按照招股书陈述,公司以光电信号传输技术为核心提供信号及数据传输等解决方案,这似乎存在一定技术壁垒。事实上是否如此呢?

我们发现,公司生意模式主要为消费电子代工数据线等产品,即ODM 模式为主,OEM 模式和自主研发模式为辅的经营模式。一方面委托方会向公司提出产品的功能、性能要求,部分委托方只提供产品的概念,公司根据委托方的定制需求,提供从产品研发、设计到生产、测试的全部服务,将产品销售给委托方指定的代工厂或直接销售给委托方。

公司主要产品类型包括电声配件及成品、消费类电子配套产品、光通讯产品及显示器类配件四大类,如USB数据线、音箱线等产品。

在公司的产品成本结构中,其主要成本为线材与连接器等,其成本合计占总成本之比在一半左右。其中,线材主要包括带屏蔽芯线圆线、普通圆线及光纤等;连接器物料主要包括 Lightning 连接器组件、 OCM 连接器等。

来源:招股书

需要强调的是,目前国内信号传输连接产品、显示器类配件行业中存在大量中小型企业,行业集中度较低、中低端市场进入门槛较低。

值得注意的是,在公司主营业务收入结构中,2022年产品收入按照占比从高到低排序为电声配件及成品(41.06%)、消费类电子配套产品(22.53%)、显示器类配件(19.83%)、光通讯产品(16.58%),且报告期内光通讯产品收入占比呈下降趋势。公司第一大业务为电声配件及成品,而光通讯产品为第四大。

然而,公司招股说明书“业务与技术”等章节陈述中,并未按照业务结构占比重要性进行排序,而是将光通讯产品列在主要产品陈述最前列。为何如此操作?

公开信息显示,目前上市公司公告“光通讯”、“光通信”相关产品,大部分主要指应用于5G通信及数据中心等领域、以光波为载波的通信产品。 即光通信产品技术含量较高。

对此现象,监管要求公司根据重要性水平,调整招股说明书“业务与技术”等章节内容;结合公司光通讯产品目前主要应用场景,说明其“光通讯”产品与上市公司公告的主流“光通讯”产品的含义是否存在较大差异,是否存在混淆概念“蹭热点”情形。

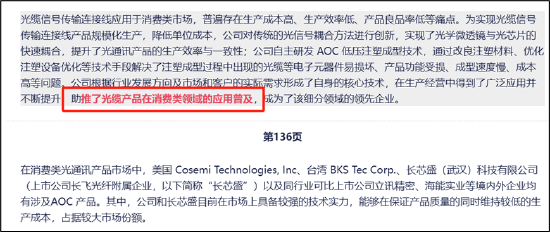

公司被监管质疑夸大陈述性。在消费类光通讯行业竞争格局中,公司称助推了光缆产品在消费类领域的应用普及。对此,监管要求公司说明“发行人助推了光缆产品在消费类领域的应用普及”的含义及依据,是否存在夸大宣传情形。此外,公司招股说明书电声配件图示与回复图示出现差异,监管质疑公司招股说明书披露内容是否存在误导性陈述。

来源:招股书

有没有可能被否?

颇为微妙的是,面对监管对于股权过度集中的拷问,公司列举了近年股权集中成功上市公司公司,其中提到鼎龙科技、振邦智能、丰茂股份、华融化学、美硕科技、威力传动、银河微电、浩欧博(维权)等8家上市公司。

2023年9月26日,沪深交易所正式发布《关于进一步规范股份减持行为有关事项的通知》(简称《通知》),就破发、破净以及分红不达标等标准进行明确,同时明确二级市场减持范围、增加大宗交易减持预披露等。根据《通知》要求,上市公司存在破发、破净情形,或者最近三年未进行现金分红、累计现金分红金额低于最近三年年均净利润30%的(简称分红不达标),其控股股东、实控人不得通过二级市场减持本公司股份。

事实上,对于以上股权过度集中上市公司已经出现上市即巅峰现象,甚至出现减持受限等情形。根据wind数据显示,除振邦智能、银河微电减持不受限外,丰茂股份、华融化学、美硕科技、威力传动、鼎龙科技、浩欧博等6家公司均疑似出现减持受限情形。

此次联纲光电IPO上市是否可能冲刺成功呢?

首先,2024年开年,胜华波IPO因股权过度集中等原因被否。

1月12日,胜华波因不符合发行条件、上市条件或信息披露要求,未通过上市委会议,公司沪市主板IPO由此终止,成为2024年沪深北三大交易所首单IPO被否案例。胜华波的股权结构非常集中。公司控股股东为胜华波集团,持有60%的公司股权。公司实际控制人为王上胜、王上华、王少波,系兄弟关系,直接持股比例分别为20%、10%、10%,并通过胜华波集团间接持有60%股权,因此,三人合计直接、间接持有100.00%的公司股权。

实际上,在此前的问询函和审核中心意见落实函中,胜华波实控人控股比例过高这一公司治理问题已经频频受到上交所问询。在上市委会议中,这一问题又再次被重点关注。

其次,公司业绩出现下滑现象,成长性是否匹配创业要求?

2020年-2022年,公司营业务收入分别为6.775亿元、8.376亿元和8.682亿元,2021年和2022年营收增幅分别为23.63%和3.65%;同期净利润分别为6151.70万元、5231.09万元和8347.29万元,2021年较2020年下滑14.97%,2022年较2021年增长59.57%。2023年1-6月营业收入同比下滑19.73%,归属于母公司股东的净利润同比下滑23.99%,归属于母公司股东的扣除非经常性损益的净利润同比下滑12.47%(2023年1-6月数据未经审计)。

对于业绩下滑,公司称,其产品主要应用于消费电子领域,受电子终端产品消费者需求下降、品牌厂商库存消化压力增大等下游行业不利因素的影响,公司下游合作品牌存在不定期进行产品降价、采购需求下降等情形。2022年下半年以来,电子终端产品领域相关行业受到了一定的宏观经济波动冲击,行业需求有所下降,导致公司2022年第四季度营业收入相应同比下滑17.77%。

最后,公司研发含金量究竟高不高?公司的业务属性又是否匹配创业板“三创四新”等定位。

从公司的人才结构看,截止2023年6余额30日,公司总员工为1899人,其中公司的高中及以下人数为1661人,占比高达87.47%。

来源:公告

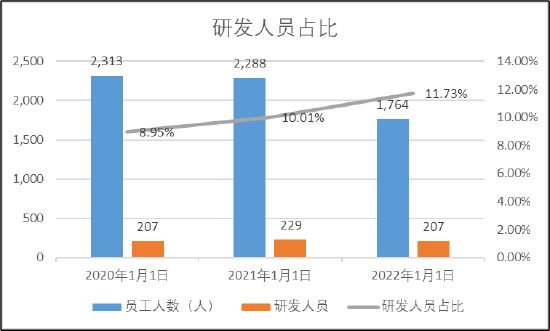

值得一提的是,公司的本科及以上学历人员占比仅为3.95%,而2022年公司的研发人员占比却超11%。如此反差的数据,公司的研发人员是否存猫腻?

来源:公告

值得注意的是,公司2020年研发人员占比低于10%。公开信息显示,根据《高新技术企业认定管理办法》规定,企业从事研究和相关技术创新活动的科研人员占企业当年职工总数的比例不低于10%。公司自2020年12月9日通过高新技术企业审批,自2020年1月1日至2022年12月31日享受高新技术企业15%的所得税税率优惠政策。这异常数据背后又有何玄机?

对于以上异常数据,监管同样发出疑问,即监管要求公司说明研发人员的学历、专业背景、履历情况是否具备研发能力,是否存在非研发人员重分类至研发人员的情况及原因,相关费用真实性被质疑。

财务数据真假拷问

公司选择了第一套上市标准,“最近两年净利润均为正,且累计净利润不低于人民币5000万元”。这或说明,公司能否成功上市成功,盈利高低有可能会影响公司上市进程。

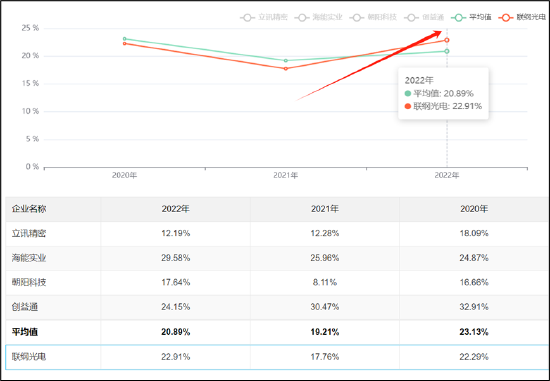

值得注意的是,公司毛利率2020年及2021年均低于行业均值,而上市前夕即2022年毛利率却出现较大提升。

来源:公告

公司毛利率为何上市前夕突然提升?需要指出的是,自2022年下半年,电子终端产品领域相关行业受到了一定的宏观经济波动冲击,行业需求有所下降。

我们进一步发现,报告期各期,公司显示器类配件产品毛利额占比分别为14.72%、9.66%、19.48%、27.98%,剔除汇率波动风险后毛利率分别为22.46%、14.93%、24.19%和32.15%。2022年及2023年1-6月毛利率及毛利额占比大幅提高。换言之,上市前夕,该类产品毛利率获得大幅提升。

报告期各期,公司电声成品及配件业务毛利率分别为32.96%、26.82%、30.72%,该业务可比公司朝阳科技毛利率分别为16.66%、8.11%、17.64%,联纲光电的电声成品及配件业务毛利率出现显著高于可比公司。

朝阳科技以内销为主,外销毛利率低于内销。值得注意的是,联纲光电却主要以外销为主。

报告期内,联纲光电来源于境外的主营业务收入分别为4.82亿元、6.07亿元、5.62亿元及2.49亿元,占公司主营业务收入比例分别为71.31%、72.80%、65.16%和68.67%。

对于这一系列异常,监管也就其毛利率持续发出质询,监管要求公司结合显示器类配件产品对主要客户销售情况、与供应商协商降价情况等,说明2022年及2023年1-6月毛利率大幅提高的原因,是否存在供应商代垫成本费用或体外资金循环。

此外,公司的出现第三方回款占比较大情形。报告期内,公司第三方回款分别为2620.17万元、3919.35万元、3453.43万元及2003.1万元。三年半时间,公司第三方回款合计高达1.2亿元。联纲光电表示,公司存在少量汇款方与签订合同方不一致的第三方回款情形,主要为客户集团内关联方回款及客户委托第三方回款。