自由现金流—巴菲特的"真金白银"投资哲学

摘要:聚焦“现金牛”,一键轻松投

今年以来,投资大师巴菲特钟爱的自由现金流策略在A股市场备受关注。据Wind数据,截至4月18日,包括汇添富基金等数十家基金公司上报了40余只跟踪各类现金流指数的相关产品,其中汇添富国证自由现金流指数基金(A类:024002;C类:024003)于近期获批并已启动发售。

人气暴增的背后,自由现金流策略究竟有什么魅力?国证自由现金流指数又具备哪些独特优势?让我们通过本文一探究竟。

巴菲特钟爱的“自由现金流”到底是什么?

自由现金流(Free Cash Flow,FCF)概念最早由美国西北大学拉巴波特、哈佛大学詹森等学者在1980年代提出,投资大师巴菲特也早在1986年给股东的信中就提到了自由现金流。

简单来说,自由现金流(FCF)是企业产生的、在满足了再投资需要之后剩余的现金流量,常用的计算方法有两种:

1)自由现金流=税后净营业利润+折旧与摊销−营运资本的增加−资本性支出

2)自由现金流=经营活动产生的现金流量净额−资本性支出

这两种方式的本质都相同,体现的都是企业经营活动中赚到的钱扣除为了持续经营投入的钱后,剩余可支配的现金。

巴菲特在过往的投资中就非常强调“自由现金流”的重要性。在他看来,自由现金流代表的是企业真正能分配给股东的现金,而非会计利润,它体现的是企业创造“真金白银”的能力,是衡量企业内在价值的重要指标。

基于这一标准,巴菲特在其投资生涯中挖掘了包括可口可乐、喜诗糖果、日本五大商社等诸多潜力股,这些成功的投资案例充分验证了自由现金流在企业价值评估过程中的重要作用。

为什么我们要重视“自由现金流”策略?

在不确定及低利率环境下,资金往往希望寻求相对稳健又具有潜力的替代。叠加新国九条、市值管理等政策聚焦高质量发展,鼓励上市公司增加现金分红、重视股东回报,自由现金流策略和传统的红利这类秉持“现金为王”理念的策略,都成为资金重点关注的方向。

但与红利策略不同的是,自由现金流策略强调关注企业产生自由现金流的能力,具有衡量企业真实盈利能力、评估企业财务健康状况、预测企业未来发展潜力的重要作用。

简单来说,红利策略关注的是企业实实在在分了多少钱给投资者,自由现金流策略关注的是企业实际赚了多少钱,而企业赚的这些钱既可以用于分红,也可以用于产能扩张等。所以两者的关系可以简单概括为,自由现金流是企业分红的“基础能力”。

从结果来看,红利策略筛选出来的一般是较为成熟、没有太多增长预期的企业,而自由现金流策略筛选出来的企业不仅有现金流创造能力和分红能力,也有再投资等能力,在经济波动期能更好抵御市场风险,而在经济复苏期又能利用资金快速扩张实现业绩增长,更加符合长期资金的投资需求。

国证自由现金流指数有哪些独特的优势?

国证自由现金流指数是当前市场主流的自由现金流指数之一。在样本筛选上,指数剔除了现金流模式特殊的金融和地产行业,综合考量了自由现金流因子、ROE 稳定性等企业长期基本面正向指标,选取了100只高自由现金流率个股构成指数样本,并采用自由现金流加权方式进一步强调对自由现金流指标的重视,季度调仓频率也让指数能对市场和基本面的变化做出较快反应。

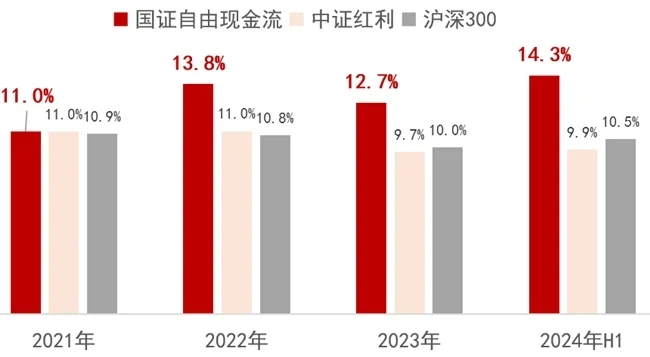

科学的编制方式让指数呈现出明显的高自由现金流率特征。根据数据统计,2021年至2024H1指数的自由现金流率分别为3.7%、7.2%、7.5%、4.9%,均高于中证红利、红利低波和沪深300指数。

指数自由现金率对比

数据来源:Wind,截至2024年中报,自由现金流率=自由现金流/企业价值。

从历史表现来看,国证自由现金流指数的表现也相当亮眼,不仅在2021至2023等市场下行阶段表现出良好的防御属性,长期来看也大幅跑赢中证红利和沪深300指数。

逆势上涨:2021年以来累计上涨123.5%,是同期中证红利指数的近7倍2021年以来各指数涨跌幅

数据来源:Wind,2021/1/1-2025/3/31,指数历史表现不预示未来。

穿越周期:历史年化涨幅17.67%,近六个自然年度涨幅均为正全收益指数区间涨跌幅

数据来源:Wind,截至2025/3/31,指数历史表现不预示未来。

国证自由现金流指数亮眼的历史表现,不仅归因于特定的市场环境,指数成份股的筛选同样重要。

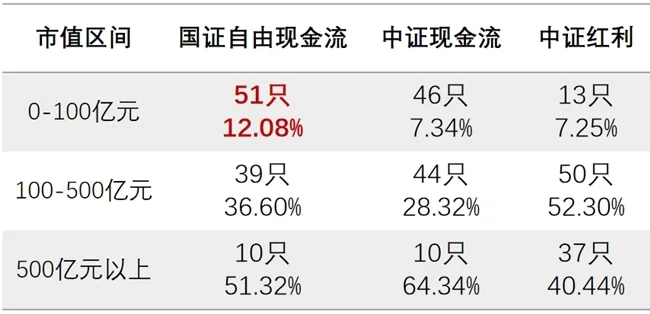

从当前指数的市值分布来看,成份股兼具大中小市值“现金牛”,100亿元以下的小盘股共51只,数量和权重占比均高于中证自由现金流及中证红利指数,更多的小市值成份股暴露为指数增加了一定弹性。

指数市值分布及权重占比

数据来源:Wind,市值截至2025/3/31。

行业分布来看,指数主要覆盖两类行业,包括能源周期类行业,以及家电、汽车等相对成熟的,能够产生持续稳定现金流的消费行业。指数前五大行业分别为家电、有色金属、石油石化、电力设备及新能源、汽车,合计权重占比57%。数据来源:Wind,截至2025/3/31,行业分类为中信一级行业。

此外,指数的盈利表现也相当突出,近年来相较于沪深300指数和中证红利指数均展示出较高的ROE水平。

指数近年ROE水平

数据来源:Wind,截至2024年中报。

估值方面,指数当前估值位于历史中低位,据Wind数据,截至2025年4月16日,指数PE-TTM为11.64倍,低于沪深300(12.26倍)和中证500(27.38倍)等主流宽基指数。

综合来看,国证自由现金流指数在科学严谨的筛选条件下,呈现出高现金流率特征,其成份股囊括众多财务健康、现金流稳定的优质“现金牛”企业,在市值与行业分布上也独具特色,且盈利质量出众、估值水平合理,还兼具防御属性和出色的长期超额表现。

在当前低利率、高质量增长环境下,投资者在配置底仓型资产时,除了传统的红利资产,也可以考虑将跟踪国证自由现金流指数的产品纳入组合,以期穿越周期。

风险提示:基金有风险,投资须谨慎。本资料仅为宣传材料,不作为任何法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。投资有风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示未来表现,基金管理人的其他基金业绩和其投资人员取得的过往业绩并不预示其未来表现。投资人应当仔细阅读《基金合同》、《招募说明书》和《产品资料概要》等法律文件以详细了解产品信息。本基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本产品由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。具体发行时间以公告为准。国证自由现金流全收益指数2013-2024年表现分别为:-3.03%、56.78%、16.71%、-1.74%、32.06%、-14.73%、17.69%、13.05%、49.15%、5.95%、28.92%、32.44%,数据来源于Wind,截至2024/12/31。