重塑股份IPO累亏23亿,实控人向亲友借亿元惹监管问询

文/瑞财经 孙肃博

今年两会期间,加快氢能产业发展首次被写入了政府工作报告,名列2024年重点工作之一。

目前,我国各省市到2025年的氢能规划产值总额已接近万亿元。如此巨大市场潜力下的规模效应,为我国氢能产业迅速发展打下了基础。《国际氢能技术与产业发展研究报告2023》预计,未来10年将是我国氢能产业的“黄金发展期”。

今年两会召开前,资本市场上再次出现了氢能电池公司“上海重塑能源集团股份有限公司”(以下称“重塑股份”)的身影。

早在2021年3月,重塑股份便于上交所科创板递交了招股书。然而,仅过了五个月,便匆匆结束了IPO之旅。时隔三年,重塑股份选择了港股市场,于港交所主板递交了上市申请。

从重塑股份此次于港交所递交的招股书中可以发现,2021年IPO折戟后,其又获得了两轮合计22亿元的融资,估值已被催肥过百亿。

然而,风口之上,即便众多资本加持,重塑股份仍然无法克服亏损的问题。自成立到2023年三季度末,重塑股份处于持续亏损的状态,已累计亏损超23亿元。

一、实控人低价出资,财务投资人减持套现8000万

重塑股份总部办公园区的外墙上印着英语单词“REFIRE”,这是公司名字“重塑”之意。

“我们希望找到一种无污染且安全高效的能源,以重塑能源和产业结构,助力改善生态环境。而氢能,就是我们找到的答案。”重塑股份董事长、执行董事兼首席执行官林琦曾这样说。

1.上汽前工程师偏爱氢能辞职创业

2004年,从南昌大学软件工程专业毕业后,年仅23岁的林琦没有从事计算机方面的工作,反对氢能产生了兴趣,来到上海一家主要从事燃料电池技术开发及产业化的公司负责开发燃料电池控制系统。

用林琦自己的话来说,当时氢燃料电池还是一个“明知前途无量,现实却很骨感”的小众行业,全球范围内的氢能公司加起来都不到10家,中国也只有2家公司在开展技术探索。

2010年,林琦跳槽到了上汽集团(600104.SH),主要还是负责燃料电池控制系统的开发。

2014年时,林琦和当时的同事驾驶着一辆试制的氢燃料电池汽车几乎跑遍了全国。从上海出发,最西到西藏日喀则、最北到黑龙江漠河,沿途一边进行氢能科普工作,一边进行车辆路测。

令林琦惊喜的是,无论是在高海拔地区,还是在零下30多摄氏度的极寒地区,一年多的路测实验中,测试车没坏过一次。“这时我意识到这项技术已比较成熟,可以走出实验室了。”于是,次年9月,林琦创建了重塑股份,主攻氢燃料电池汽车。

2.三位初始股东,出资价格最低的却持股最多

与林琦一起成立重塑股份的还有李聪及“广东鸿运氢能源科技有限公司”(以下称“鸿运氢能”)。2015年9月,林琦、李聪、鸿运氢能合计出资4046.88万元成立了重塑股份的前身“重塑能源科技(杭州)有限公司”(以下称“杭州重塑”)。

其中,林琦以1,300万元认缴出资1,300万元,占注册资本的比例为52%;李聪以1,246.88万元认缴出资700万元,占注册资本的比例为28%,剩余546.88万元计入了资本公积;鸿运氢能以1,500万元认缴出资500万元,占注册资本的比例为20%,剩余1,000万元计入了资本公积。

可以看到,林琦、李聪、鸿运氢能的出资价格分别为1元、1.78、3元。其中,林琦的出资价格是最低的,持股比例却是最高的。

瑞财经《预审IPO》了解到,李聪参与创建重塑股份前,曾在杭州金投集团旗下的一家公司从事过多年财务公司,历任会计主管、财务经理。此后,又在杭州的一家能源公司担任副总经理。

重塑股份的另一位初始股东鸿运氢能,则是一家同样成立于2015年的公司。成立时,主要从事氢燃料电池领域的投资业务,由佛山市汽车运输集团有限公司(以下称“佛山汽车运输”)及自然人马东生各持股50%。

对于林琦、李聪及鸿运氢能的出资价格不一致,重塑股份曾解释称,主要是由于林琦作为公司创始人,负责公司发展战略、重大经营决策、日常经营活动等多方面工作。此外,鸿运氢能加入公司设立的商谈时点较晚。

重塑股份还表示,李聪仅作为公司的财务投资者,不参与公司的日常经营管理。

据悉,2015年9月至2017年7月,李聪担任杭州重塑监事;2017年7月至2020年9月,李聪担任杭州重塑(于2018年12月更名为“上海重塑能源集团有限公司”,以下称“重塑有限”)董事。2020年9月,重塑有限整体变更为股份有限公司后,李聪不再继续担任董事职务。

3.初始股东辞任董事,减持套现超8000万

瑞财经《预审IPO》发现,在李聪辞任重塑股份董事前,还进行了大额减持,套现金额达8450万元。

对于李聪大额减持的理由,重塑股份解释称,李聪减持是出于其自身的资金需求。作为财务投资者,李聪转让部分股权从而取得投资回报具备合理性。同时,李聪股权转让价格参考临近时点公司的其他股权转让价格或增资价格协商确定,股权转让价格具备公允性。

截至科创板递表前,李聪尚持有重塑股份386.38万股股份,持股比例为5.94%。

此次递表前,2023年12月22日,李聪将其于重塑股份的全部股权386.38万股以687.76万元的价格转让给了母亲张秀英,自此不再为重塑股份的股东。

对于李聪转股给母亲的原因,重塑股份并未披露。根据国家企业信用信息公示系统及天眼查显示,目前李聪仅在山东京博农化科技股份有限公司担任监事长一职,其此前曾担任股东或法人代表或高管的公司,目前均处于注销状态。

4.股东大额减持被质疑与实控人借款有关

尽管对于李聪大额减持,重塑股东给出了一个“自身资金需求”的理由。

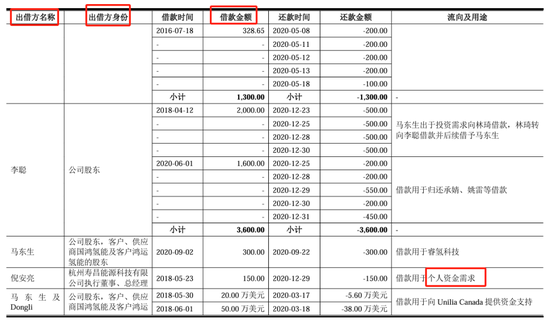

但瑞财经《预审IPO》发现,自2015年林琦与李聪合伙创业以来至李聪辞任公司董事及大额套现前,林琦合计向李聪借了3600万元。

其中一笔2000万元的借款,发生于2018年4月。彼时,马东生出于投资需求向林琦借款,林琦转向李聪借款并后续又借给了马东生。

另外一笔1600万元的借款,发生于2020年6月。彼时,林琦向李聪借款用于归还其向承婧、姚雷等人借款。

对于李聪减持套现是否与林琦向其借钱一事有关,上交所在重塑股份首次递交招股书后的问询环节,也提出了质疑。

重塑股份则回应表示,李聪的相关减持与林琦向其借款,为互相独立的行为,不存在相关关系。

5.股东转股给女儿,后者为公司执行董事兼副总裁

不仅李聪转股给母亲退出公司,重塑股份的另一初始股东也早早转股退场了。

2017年3月,重塑股份的初始股东之一鸿运氢能向广东宝汇创能企业管理合伙企业(有限合伙)(以下称“宝汇创能”)、马东生分别转让10%股权,转让价格均为850万元。自此,鸿运氢能不再为重塑股份的股东。

2018年3月,马东生将其持有的2.5%股权,对应注册资本73.35万元,以1000万元的价格转让予了宝汇创能等。

直到此次递表前,即2023年12月,马东生以600.95万元将其于重塑股份的全部股权即176.75万股股份转让给了女儿马晶楠。

早在2017年9月,马晶楠便加入了重塑股份,担任子公司上海重塑能源科技有限公司(以下称“重塑科技”)的业务拓展部总监。

当年,重塑股份拟逐步拓展海外市场的业务布局,以1万港币向马晶楠收购了香港重塑能源科技有限公司(后更名为“新正动力有限公司”,以下称“香港重塑”)100%股权,作为公司的海外业务平台。

由于在投资香港重塑时存在程序瑕疵,同时由于公司收购香港重塑后又陆续设立了香港燃料电池、香港氢燃料用于开展海外业务,重塑股份于2019年6月12日又以1万港元的价格将香港重塑卖回给马晶楠。

2018年及2019年1-6月,香港重塑分别亏损为0.24万元及0.07万元,亏损主要由日常费用支出所致。

对于马晶楠愿意原价接手连续亏损的香港重塑的原因及合理性,上交所也提出了质疑。但重塑股份表示,公司持有香港重塑期间,香港重塑并无实际经营、资产及人员,总资产、净资产、净利润规模均较小,转让价格具备公允性与合理性。

递表前,马晶楠除了直接持有公司2.17%股份,还通过持股平台上海蔚澜、上海蔚清、上海蔚骏间接持有股份。

目前,马晶楠担任重塑股份执行董事及副总裁,主要负责监督海外业务的市场开拓与业务管理。于2021年、2022年及2023年1-9月,其薪酬总额分别为222.4万元、218.3万元、176.5万元。

二、科创板递表前,实控人大额借款超1亿元

2021年3月,重塑股份向上交所科创板递交了招股书。递表前,林琦直接持有公司20%的股份,并通过上海蔚清、上海蔚澜分别控制公司5.62%和1.85%的股份,合计控制公司27.47%的股份,为公司实控人。

值得注意的是,自2015年创建公司至重塑股份2021年3月于科创板递表前,林琦除了曾向李聪借过钱,还向其他自然人或公司也借过不少。这一问题,也引来了上交所的关注。

据悉,2016年3月-2016年8月,林琦因个人资金需求,分五笔合计向重塑股份子公司重塑科技借款305万元;2016年1月、2017年12月、2018年1月,因个人资金需求,合计向重塑股份参股公司塑云科技(深圳)有限公司(以下称“深圳塑云”)的股东姚雷借款51.64万元;2020年9月,因出资成立个人控股公司睿氢科技(丽水)有限公司(以下称“睿氢科技”),向重塑股份终端客户轻程物联的股东刘可成借款500万元;2015年12月、2016年7月,因需资金实缴杭州重塑出资额,合计向重塑股份设备供应商大连锐格的股东谢亮锋借款1300万元;2018年5月,因个人资金需求,向李聪的老东家杭州寿昌能源科技有限公司执行董事、总经理倪安亮借款150万元;2016年9月,因个人资金需求向张绮借款765.02万元,并替谢亮锋向张绮借款317.54万元;2018年5月,因需向子公司Unilia Canada提供资金支持,向朋友LIU MIAO借款25万美元;2018年4月及5月,因需向子公司Unilia Canada提供资金支持,向朋友TAO YANG借款40万美元;2015年5月,因需向子公司Unilia Canada提供资金支持,向朋友杨小蔚借款207万美元;2015年12月,因个人资金需求,向朋友张立川借款6万元;2016年4月,因个人资金需求,向重塑股份董事、执行副总裁胡哲及其妻子殷雨晴借款20万元;2017年5月,因个人资金需求,向朋友刘威借款10万元;2017年6月,因个人资金需求,向公司员工、朋友施昕借款10万元;2017年7月,因个人资金需求,向朋友江军朵借款20万元;2016年4月,因个人资金需求,向婶婶陈金香借款15万元;2019年7月,因个人资金需求,向叔叔林小青借款175万元;2020年4月及6月,因需资金归还谢亮锋1300万元出资额借款,向重塑股份股东谦石国新、谦石正新的间接股东承婧借款1304.71万元;2020年6月,因需资金实缴员工持股平台上海蔚清、上海蔚骏出资,向同学、重塑股份股东海南永衡有限合伙人唐沁沁的配偶刘雨衡借款2000万元;2020年9月,因用于个人控股公司睿氢科技,向马东生借款300万元;2018年5月及6月、2020年5月,因向Unilia Canada提供资金支持,合计向马东生及其在境外设立的一人有限公司Dongli Machinery EngineeringCo.,Ltd合计借款284.26万美元;2017年1月,因个人资金需求 ,向马东生的弟弟马连生借款10万元。

根据瑞财经《预审IPO》计算,2015年-2020年期间,林琦向亲戚、朋友、生意伙伴等(包括李聪)合计借款达1.09亿元人民币及556.26万美元。

需要指出的是,在上述借款中,林琦仅与承婧、刘雨衡签署了借款协议,借款协议合法、有效。除此之外,林琦与其他自然人或实体的借款均未签署借款协议。

截至2021年6月重塑股份回复上交所问询,林琦分别拖欠朋友张绮、LIU MIAO、TAO YANG、杨小蔚、刘威、江军朵的1,082.56万元、40万美元、207万美元、10万元、20万元及婶婶陈金香的15万元、叔叔林小青的175万元、马东生弟弟马连生的10万元均未归还。

三、科创板折戟后再获22亿融资,六年估值被催肥23倍

从成立次年,即2016年6月起,重塑股份便开始了Pre-A轮融资,直至2021年3月递表科创板前,合计融资了6轮,投后估值从4.51亿元增至52.17亿元,被催肥了近11倍。

科创板递表前,重塑股份的投资者包括惠洋资本、春阳资本、挚信资本、君联资本、三行资本、中石化资本、丰田通商、镜像资本、宇通集团、嘉元科技(688388.SH)、凯辉基金、东方电气等。

2021年8月,距离重塑股份首次递表过去了五个月,在回复完上交所的第二轮问询后,重塑股份主动撤回了上市申请,终止了A股的IPO之路。

次年年初,重塑股份又获得了E-1轮融资。2022年1月-3月,春阳资本旗下的深圳春阳泓信创业投资合伙企业(有限合伙)、国家制造业转型升级基金、宇通客车(600066.SH)、万景照、红杉资本旗下的深圳市红杉瀚辰股权投资合伙企业(有限合伙)(以下称“红杉瀚辰”)、宁波梅山保税港区赛付斯股权投资合伙企业(有限合伙)(以下称“赛付斯股权投资”)、中银集团旗下的中津创新(天津)投资有限公司(以下称“中津创新”)、城投控股(600649.SH)参投的扬州市华建诚鼎股权投资合伙企业(有限合伙)(以下称“华建诚鼎”)、正泰集团参投的温州浙民投乐泰物联网产业基金合伙企业(有限合伙)(以下称“温州浙民”)、联明股份(603006.SH)、物产中大旗下的杭州淇澜股权投资合伙企业(有限合伙)(以下称“杭州淇澜’)、嘉兴氢能产业发展股权投资合伙企业(有限合伙)(以下称“嘉兴氢能”)、嘉元科技、上海盛悦泓私募投资基金合伙企业(有限合伙)(以下称“上海盛悦泓”)、苏州众恒创业投资中心(有限合伙)(以下称“苏州众恒”)、北京高瓴裕润股权投资基金合伙企业(有限合伙)(以下称“高瓴裕润”)、珠海庞恒股权投资合伙企业(有限合伙)、(以下称“珠海庞恒”)、杭州金投集团旗下的杭州金投实业有限公司(以下称“金投实业”)及杭州金投企业集团有限公司(以下称“杭州金投”)、宁波旭澄企业管理咨询合伙企业(有限合伙)(以下称“旭澄企管”)、曹鸿伟、无锡彬倪创业投资合伙企业(有限合伙)(以下称“彬倪创投”)、上海伏勒密展览服务有限公司(以下称“上海伏勒密”)合计以16.98亿元认购了重塑股份1271.53万股股份。此次增资完成后,重塑股份的投后估值达103.78亿元。

2022年12月,重塑股份又获得了一汽解放汽车有限公司(以下称“一汽解放”)的投资。彼时,一汽解放以总代价4.8亿元认购了重塑股份360万股股份。此次增资完成,重塑股份的投后估值达108.59亿元,较2016年首轮增资后的估值增长了23倍。

值得注意的是,一汽解放、宇通不仅是重塑股份的战略投资者,也是其重要的大客户,而丰田通商于2021年、2022年及2023年前三季度还是重塑股份的重要供应商。

2021年,宇通、一汽解放分别为重塑股份的第一、第四大客户,分别向其贡献1.17亿元、5424.8万元的收入,分别占当期总营收的比例为22.4%、10.4%。

2022年,一汽解放、宇通分别为重塑股份的第一、第二大客户,分别向其贡献1.34亿元、1.13亿元的收入,分别占当期总营收的比例为22.2%、18.6%。

2023年前三季度,宇通仍为重塑股份的第一大客户,向其贡献收入6529.4万元,占当期营收比例达29.8%。

此外,2021年、2022年及2023年前三季度,丰田通商分别为重塑股份的第二大供应商、第一大供应商、第一大供应商,重塑股份于各期分别向其采购的金额达6202.9万元、5244.1万元、4127.4万元。

瑞财经《预审IPO》查阅重塑股份于科创板递交的招股书发现,早于2019年,丰田通商就位列在重塑股份的前五大供应商名单中了。同年,宇通客车也在重塑股份的前五大客户名单中。

另外需要指出的是,重塑股份与一汽解放曾订立了背对背付款安排,重塑股份应收一汽解放的贸易款项结算与一汽解放能否收到政府补贴有关。

重塑股份认为,根据其对一汽解放的评估,并考虑到一旦符合规定标准,一汽解放很大可能收到相关补贴。

递表前,重塑股份前十大股东分别为林琦、中石化资本、李聪的母亲张秀英、国家制造业基金、员工持股平台上海蔚清、一汽解放、宇通集团旗下的郑州云杉、鹏凡之滨、挚信二期、谦石晟新,持股比例分别为14.55%、14.33%、4.75%、4.59%、4.49%、4.43%、4.14%、3.69%、2.7%、2.56%。

四、成立后从未盈利,关联方曾包产包销

从重塑股份与宇通客车、一汽解放、丰田等车企的关系中可以看出,其是一家专注于氢燃料电池系统、氢能装备及相关零部件的设计、开发、制造和销售的公司,主要与国内外商用车制造商、汽车配件制造商和能源企业建立业务关系。

根据弗若斯特沙利文的资料,按2022年已售重卡氢燃料电池系统的总输出功率计,重塑股份位居中国氢燃料电池系统市场第一,市场份额为25.9%。

截至2023年9月30日,重塑股份的氢燃料电池系统已为国内超过5,000辆燃料电池汽车提供动力,累计安全行驶里程数超1.6亿公里、帮助减少碳排放超9万吨。

1.成立后累亏23亿

然而,自成立以后(2016年起)至2023年前三季度末,重塑股份却持续处于亏损的状态。

2016年-2020年,重塑股份的营收分别为233.08万元、2.28亿元、1.55亿元、6.94亿元、6.13亿元;净利润分别为-1,630.17万元、-3,518.23万元、-1.02亿元、-2.78亿元、-2.71亿元。

2021年、2022年及2023年1-9月,重塑股份的营收分别为5.24亿元、6.05亿元、2.19亿元;期内亏损分别为6.54亿元、5.46亿元、4.6亿元。

重塑股份曾在科创板递交的招股书中坦言,如果未来公司持续亏损,或外部融资渠道受到限制,将影响日常生产经营所需的现金流,进而对公司业务拓展、人才引进、团队稳定、研发投入、市场拓展等方面造成负面影响。

重塑股份曾表示,公司尚未盈利主要是因为燃料电池汽车行业尚处于产业化初期,市场规模整体较小,以及公司研发费用支出较高所致。

2017年-2019年,重塑股份的研发费用分别为2,775.94万元、9,167.79万元、1.52亿元,分别占当期营收的12.16%、58.95%、21.96%。

2021年、2022年以及截至2022年及2023年9月30日止九个月,重塑股份分别产生研发开支2.3亿元、1.98亿元、1.67亿元,占各期间总收入的44.1%、32.9%、76.2%。

此外,瑞财经《预审IPO》发现,大额的股份支付也曾是造成重塑股份亏损的原因。

2017-2019年及2020年1-9月,重塑股份分别确认股份支付费用1,880万元、81.92万元、1.99亿元及277.09万元。

2.现金流持续亮红灯

在营收上下波动,研发不断需要资金,账面又持续亏损的情况下,重塑股份经营活动产生的现金流量净额也一直处于紧绷的状态。

2017年-2019年各期末,重塑股份经营活动产生的现金流量净额分别为-9927.67万元、-1.16亿元、-3.65亿元。

2021年、2022年及2023年前三季度末,重塑股份经营活动所用现金流量净额分别为-7.68亿元、-7.28亿元、-6.25亿元。

重塑股份坦言,若无法及时收回贸易应收款项,公司经营活动产生正现金流的压力可能会进一步加剧。

截至2021年、2022年12月31日及2023年9月30日,重塑股份的贸易应收款项及应收票据(扣除减值)分别为12亿元、15亿元及16亿元,分别占截至当期总资产的47.8%、36.7%及42.4%。

同期,重塑股份贸易应收款项及应收票据减值损失拨备分别为3.73亿元、4亿元及4.18亿元,这主要是由于日常业务过程中的贸易应收款项及应收票据的潜在坏账导致的亏损。

目前,重塑股份主要依赖银行及其他借款、股权融资所得资金为公司经营及其他资本需求提供资金。

截至2023年9月30日,重塑股份的现金及现金等价物为7.36亿元。重塑股份认为,公司有充足的营运资金满足未来一年的需求。

3.A股IPO折戟后,客户集中度及关联交易问题仍未改善

2017-2019年及2020年1-9月,重塑股份的前五大客户的销售收入分别为2.22亿元、1.39亿元、6.05亿元及1.54亿元,占当期营业收入比例分别为97.68%、89.57%、87.18%及93.46%,客户集中度较高。

对此,重塑股份曾解释称,主要是因为燃料电池汽车行业整体处于产业化初期阶段,行业的总体市场规模较小,从事燃料电池汽车开发和销售的厂商相对较小,且终端市场主要集中在氢能基础设施相对完善的区域,因此导致公司的客户集中度相对较高。

在重塑股份2017-2019年及2020年1-9月的前五大客户名单中,瑞财经《预审IPO》发现了三家与其颇有渊源的公司——鸿运氢能、广东国鸿重塑能源科技有限公司(以下称“国鸿重塑”)、广东国鸿氢能科技有限公司(以下称“国鸿氢能”)。

上文提到,鸿运氢能是重塑股份的初始股东之一,投资成立重塑股份时,其由佛山汽车运输及马东生各持股50%。截至2021年6月,鸿运氢能的股权结构已变更为佛山汽车运输全资子公司广东鸿运高新技术投资有限公司持股50%,马东生持股30%,佛山华汇科技投资合伙企业(有限合伙)持股20%。

2017年3月,鸿运氢能将所持重塑股份的全部股权转让给了宝汇创能及马东生后,不再为重塑股份的股东。

而国鸿重塑则是重塑股份与鸿运氢能参股子公司国鸿氢能于2016年成立的一家公司。

2016年9月30日,国鸿氢能和重塑有限共同设立了国鸿重塑,注册资本为1,000万元。国鸿氢能以510万元认缴出资510万元,占注册资本的比例为51.00%;重塑股份以490万元认缴出资490万元,占注册资本的比例为49%。

2017年-2019年及2020年1-9月,国鸿重塑分别位列重塑股份的第一大客户、第一大客户、第四大客户、第二大客户,其向重塑股份于各期分别贡献收入9,597.6万元、7,004.95万元、5,424.85万元及4,859.26万元,分别占当期营收的42.05%、45.04%、7.82%、29.56%。

2017年,鸿运氢能为重塑股份的第四大客户,向其贡献收入1,138.54万元,占当期营收的4.99%。2018年,国鸿氢能位列重塑股份的第三大客户,向其贡献收入1,848.78万元,占当期营收的11.89%。

据重塑股份称,其曾向国鸿重塑销售成品燃料电池系统,国鸿重塑采购后再直接对外销售。

此外,国鸿重塑及国鸿氢能还一度是重塑股份的主要供应商,重塑股份向国鸿重塑采购委托加工服务,具体为集成、生产 Caven 系列燃料电池系统。2017年,国鸿氢能、国鸿重塑分别位列重塑股份的第一大供应商和第五大供应商,重塑股份当期分别向他们采购5,221.7万元、939.9万元。2018年、2019年及2020年1-9月,国鸿重塑分别位列重塑股份的第一大供应商、第一大供应商和第二大供应商,各期采购额分别为1.27亿元、1.65亿元及4,634.42万元。

也就是说,国鸿重塑曾既是重塑股份的供应商,又是其大客户,为其代工,可以说是包产包销。

另据瑞财经《预审IPO》发现,2018年-2020年,国鸿重塑作为重塑股份大客户、供应商期间,一直处于亏损状态,净利润分别为-1,150.9万元、-1.09万元及-3,251.3万元。

站在国鸿重塑的立场上看,在自身亏损的情况下,不仅甘愿给重塑股份代工,还将成品又买回来,再销售出去。

在此次递交的招股书中,重塑股份披露的供应商及客户名单里,已找不见国鸿重塑的身影。

2021年、2022年及2023年前三季度,重塑股份从五大客户获得的收入分别为3.93亿元、4.34亿元及1.74亿元,分别占同期总收入的75%、71.7%及79.4%。

可以看到,从科创板撤单后,重塑股份对于客户集中度的问题仍未改善。

上文提到,一汽解放、宇通、丰田等股东仍是重塑股份的客户或供应商,其关联交易问题也仍然存在。

附:重塑股份上市发行中介机构清单

独家保荐人:中国国际金融香港证券有限公司

财务顾问:法国巴黎证券(亚洲)有限公司

法律顾问:美迈斯律师事务所、天元律师事务所

核数师及申报会计师:安永会计师事务所

行业顾问:弗若斯特沙利文(北京)咨询有限公司上海分公司

合规顾问:迈时资本有限公司

来源:乐居财经